経済学と心理学を融合した「行動経済学」

先週、行動経済学の太祖とも言われる経済学者ダニエル・カーネマン氏が亡くなりました。「行動経済学」とはいわゆる伝統的な経済学に心理学の要素を融合させ、理屈通りに行かない経済的には非合理的な行動を人間が取ってしまうことを観察、研究する学問です。カーネマン氏は行動経済学の中でも人間が損失や利益をどのように捉えるのか、といった認知科学を踏まえて経済学の新理論を確立した功績により2002年のノーベル経済学賞を受賞しています。

カーネマン氏が確立した大きな理論のうち二つをあげるとすれば

・プロスペクト理論

・ヒューリスティクスと判断バイアス

でしょうか。

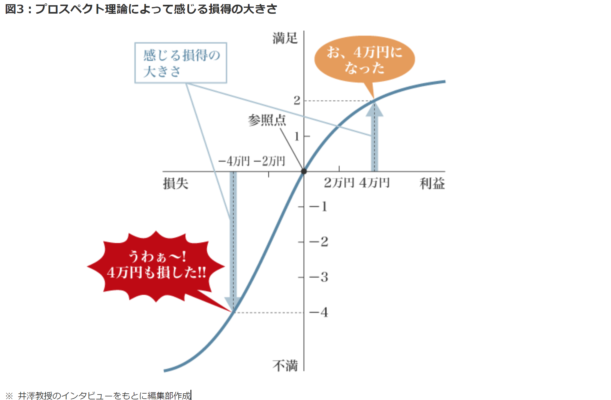

前者プロスペクト理論というのは株価や経済の好不況判断等、不確実な将来に対する意思決定モデルの一つです。得られる利益もしくは損害の確率が決められている場合の判断と各種の確率に見通しが立たない状況での判断にどのような影響があるのか研究したものです。例えば同じ金額の利益と損失であれば、心理的には損失のインパクトのほうがより大きい傾向があるそうです。つまり、同じ4万円の利益と4万円の損ならば4万円の損の方が精神的には避けたくなるのです。このため、ちょっとした利益が出たらすぐに利益確定をしてしまい、その後の更なる値上がりを取り逃す、であるとか損失を確定する痛みに耐えられず損切りをせずに含み損を抱えたまま時間を過ごす、といった心理的な影響が説明されています。

投資に関する情報収集失敗事例からわかること

このサイトが専門とする危機管理とも関係が深いヒューリスティクスと判断バイアスについても簡単に解説しましょう。投資におけるヒューリスティクスと判断バイアスとはいわゆる「経験則」を重視しすぎることで判断が非合理的になることを指します。

経済の動きや投資判断というのはあまりに複雑で、現状AIやスーパーコンピューターですら、経済の動きに影響を及ぼすすべての要素を把握することはできません。まして人間の脳では処理が追い付くわけがないのです。そのため、凄腕と呼ばれるファンドマネージャーやトレーダーですら、ある程度簡便な分析方法や代表的なデータを抽出して結論を出しているのです。この時に活用されているのが、「カン」や「経験則」と呼ばれるもの。100%ロジックでは説明できないものの論理や長期間にわたる実務経験から導き出される判断根拠は意外と役に立ちますよね。

ただ、この判断方法ではデータの収集や分析の時間をかなり圧縮することはできるものの、因果関係が成立していないものも多く、判断結果には一定のバイアスが含まれています。こうしたバイアスがあることで、時として経済合理性とはかけ離れた判断・行動を行ってしまうことがありますね、というのがヒューリスティクスと判断バイアスです。

身近な情報や多く目にする情報だけで判断を下したり、著名人や銀行/証券会社のおススメなら間違いないと権威を必要以上に信頼しすぎた判断は誤りである可能性があります。また、2024年3月現在世界中の株式相場が絶好調ということもあって陥りやすい判断バイアスがこの数か月の傾向がしばらく続くという前提で物事を捉えてしまう現状維持バイアスです。

投資家心理というのは本当に面白いもので、落とし穴があるとわかっていてもハマってしまうもののようです。上で引用した日本経済新聞系「日経ヴェリタス」の失敗事例は大変興味深い記事ですので、よろしければご参考になさってください。

危機管理の情報収集にも当てはまる落とし穴5選

さて、投資のサイトではないのに、長々と経済の話をしてしまいました。ここからが本題です。実は危機管理に関連する情報収集あるいは情報分析においても経済や投資でよくある間違いは頻繁に発生します。特に皆さんが陥りやすい落とし穴を5つ実例と共にご紹介しましょう。

一つ目は「利用可能性ヒューリスティック」と呼ばれるもの。沢山CMを見る商品は良さそうに見える、メディアで多く取り上げられている企業として魅力的に映りますよね。これと同様に危機管理に関する情報も様々なメディアでよく見る情報は正しく見えるのですが、本当に正確な分析がなされているかどうかは別問題です。「中国が台湾に侵攻するかもしれない」という情報が欧米メディアを中心に出回り始めると皆さん危機感が高まりますが今のところまだ具体的な軍事行動は発生していません。他方で、2021年「ロシアは外交的な圧力は強めているが、ウクライナに対する侵略戦争まではしかけないだろう」と言われていましたが、2022年に何が起こったかは皆さんのご存じの通り。広く出回っている情報だから正しい、と無条件に理解することはおススメしません。

二つ目は「権威付け効果」と呼ばれるもの。有名人や著名人あるいはたくさん販売された書籍の著者などが「次はこうなる」と予測した場合、知らず知らずのうちにきっと何か根拠があるに違いない、と思い込んでしまうパターンです。経済学の場合であれば大企業の経営者やウォーレン・バフェット氏のような運用で成功した方のコメントがあれば効果てきめん。危機管理の世界であれば大手コンサルティングファームやCIA/アメリカ軍の幹部といった肩書がついているとついつい信じてしまいたくなるもの。

ただ、いかに軍や諜報機関と言えども、常にその情報や分析が正しいとは限りません。代表的な例としては2021年タリバン勢力があっという間にアフガニスタンの再支配を確立させた直後、英国軍のトップが「誰もが間違えた(everyone got it wrong)」と議会証言したことを挙げておきましょう。有名な人、メディア露出の多い人、あるいは契約しているセキュリティコンサルタントが言っているから無条件で正しいと考えるのもまた好ましくありません。

三つ目は「現状維持バイアス」です。これは直近から現在までの傾向を重視しすぎることによって判断を誤りかねないというもの。数か月前から現在まで少し犯罪件数が減っているならば、このまま犯罪件数が減り続けるだろうとう予測を人間はしがちです。確かにグラフなどに視覚的に傾向を把握しやすい形で情報をまとめていると直近の傾向が続くように考えたくなるのは自然なこと。ただし、その犯罪件数の減少にはどんな理由があるのかまではグラフは教えてくれません。なぜこの数か月そういった傾向が出ているのか、またその傾向が崩れる要素があるとすればどんな事態なのか、まで考えることで直近の傾向を踏まえたリスク判断が行いやすくなるのです。

四つ目は「フレーミング効果」と呼ばれるものです。これは例えばある程度治安や政情リスクがある土地柄でも、大きなビジネスチャンスがある場合に企業内・組織内で事業進出のメリットが強調されすぎるあまりリスク管理の関心が下がってしまうようなケースが挙げられます。本来はリスクとリターン、あるいはメリットとデメリットを冷静に考える必要があるのですが、なんらかの理由で情報の枠組み(フレーム)をリターンやメリットにフォーカスさせてしまった際、進出先の実情を正確に把握できなくなってしまうことがあります。これは特に新規事業の開拓必要性に駆られている場合などでもよく起こりますので、皆さんもご注意下さい。

最後5つ目は「認知的不協和」と呼ばれるものです。人間だれしも自分に都合の悪い情報を受け止めることは容易ではありません。過去の判断が間違っていたと言われかねない方針転換や自分が想定しているシナリオに反するような情報・データが出てきたときに不快感を覚えやすいとされています。具体的には自身の見解と矛盾する情報を遮断してしまったり、どんな情報も自分の認識に合致するよう都合よく解釈してしまったり、という状態に陥ってしまうことを指します。

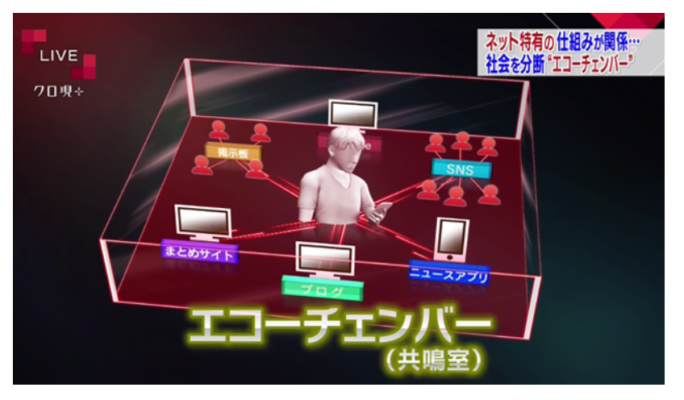

加えて、今のインターネット/SNSの仕組み上自分の意見と同じ情報を探していると仕組み上そのような意見ばかりが表示されやすくなるという要因もあります。こうなってくるとより一層自分と違う意見は少数派だ、異端だ、的外れだ、という感覚が強化されてしまい対立意見を受け入れる心理的ハードルが上がってしまうという事情もあります。

いずれも経済分野、とりわけ資産運用を含む投資の世界では広く認識されている判断を誤りやすい要因です。これらは専門的に運用を行わない方でも個人資産の運用の観点で関心の高い方も多いためわかりやすい解説記事もしばしば見かけます。他方、日本では危機管理に関する情報収集・分析に関する体系的なノウハウを解説している書籍やサイトはほとんどありません。このため、情報収集で陥りやすい落とし穴の解説もまず見かけません。

皆さんが海外でのリスクに関する情報収集・分析を行う上で、一歩立ち止まって落とし穴を回避していただけるのであればこの記事の存在意義があるのではないかと考えています。

この項終わり